個人事業主と法人の違いは?メリットデメリットを徹底解説

法人化で後悔しないために。個人事業主と法人では何が違う?

個人事業として順調に事業を進めてきた方の中には、「そろそろ法人化すべきか」と悩むタイミングが訪れることもあるでしょう。法人化にはメリット・デメリットの両面があり、安易な判断は避けるべきです。そこで今回は、「法人化すると何が変わるのか?」という基本的な視点から、個人事業主と法人の違いについて整理してみます。

目次

法人化で何が変わる?個人事業主と法人の違い

「法人化」とは、個人事業主として営んできた事業において会社を設立し、その事業を法人に移行することで、法人成りとも言われます。

法人化の際には資産(預金、不動産、備品、車両など)および負債(買掛金や未払金など)の名義が個人から法人へと変更されますが、それ以外にも大きく変わるものが2つあります。それは税金と経費です。以下で詳しく見ていきましょう。

課税される税金の種類と税率の違い

個人事業主と法人では課せられる税金の種類と税率のしくみが異なります。

税金の種類

- 個人事業主

- 所得税・個人住民税・個人事業税など

- 法人

- 法人税・法人住民税・法人事業税など

税率のしくみ

- 個人事業主

- 累進課税

※ 所得に比例して税率が上がる仕組みで、所得に応じて5%〜45%の税率が定められています。 - 法人

- 比例税率

※2段階の比例税率が採用されています。資本金が1億円以下の法人では。所得税額800万円以下の部分については税率の軽減があり15%、それを超える所得では23.2%*1と2段階の定率課税となっています。

*1 資本金1億円を超える法人については一律23.2%。

経費の違い

法人化すると経費の取り扱いにも変化が生じます。プラスマイナスの両面があるので、それぞれで見ていきましょう。

プラス面:経費として計上できる項目が増える

法人になると、必要経費として計上できる範囲が広くなります。個人事業主が計上できる項目に加えて、経営者本人の給与や退職金、法人契約の生命保険料、出張費なども経費とすることができます。

マイナス面:社会保険の加入義務による経費が発生する

法人化することでかかるようになる費用もあります。社会保険料です。

法人は従業員が1名であっても、健康保険や厚生年金といった社会保険への加入が義務付けられています。健康保険と厚生年金は従業員の保険料の半分を会社が負担しなければならないため、法人になると社会保険料というコストが新たに生じます。

法人化するメリット

では次に、法人化するとどのようなメリット・デメリットがあるのか、具体的に挙げてみたいと思います。

メリット①:取引先や金融機関からの信用が高くなる

設立にあたって一定の費用がかかり、煩雑な手続きを必要とする法人化の大きなメリットとして、社会的信用度のアップがあります。

法人は廃業するのも容易ではないため、一度設立すると事業継続に向けた経営意識と企業努力がより一層求められます。また住所や資本金などの登記内容が開示されることから、事業者としての責任も生まれます。そうした背景から、取引先や金融機関からの信用度が増すと考えられます。

信用度が上がることで金融機関からの融資も受けやすくなるので、法人化は事業拡大の意味でも利点が大きいといえます。

メリット②:節税対策ができる

法人化によって節税対策となるポイントはいくつかあります。

所得税と法人税の税率の違い

以下は 個人事業主に課せられる所得税と、法人における法人税の税率の比較表です。

| 所得税 (個人事業主) |

税率 | 法人税(法人) | 税率 | ||

|---|---|---|---|---|---|

| 区分 | |||||

| 195万円以下 | 5% | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% |

| 195万円超 330万円以下 | 10% | 適用除外事業者 | 19% | ||

| 330万円超 695万円以下 | 20% | 年800万円超の部分 | 23.2% | ||

| 695万円超 900万円以下 | 23% | ||||

| 900万円超 1,800万円以下 | 23% | 上記以外の普通法人 | |||

| 1,800万円超 4,000万円以下 | 40% | ||||

| 4,000万円超 | 45% | ||||

出典:国税庁「法人税の税率」

所得税は所得に応じて段階的に課税率が高くなりますが、法人税は所得800万円を境に2段階の税率が設けられています。経費や負担する社会保険料などの諸条件で違ってくるので一概には言えませんが、所得額が一定の水準を超えると法人税の税額の方が低くなります。

所得500万円の場合の計算例

- 個人事業主 500万円×20%(所得税率)=100万円(所得税額)

- 法人 500万円×15%(法人税率)=75万円(法人税額)

経費の範囲が広く、節税対策ができる

法人のみに認められる経費を利用した節税対策として、以下のようなものがあります。

1.役員報酬を損金計上する

個人事業主には給与という概念がありません。売上から経費を差し引いた収益がすべて所得となり、この所得に対して税金が課せられます。一方、法人は資産を個人分と法人分で分けて考えるため、経営者は給与という形で個人分の所得(役員報酬)を受け取ります。この役員報酬を経費として計上することで、所得税の対象となる所得額を軽減できます。

2.法人の経費負担で退職金の準備ができる

経営者本人の退職金も経費とできます。給与の一部を退職金に充てて経費計上することで、将来の退職金を準備しながら節税対策も行えます。

3.生命保険料を経費にできる

個人事業主では確定申告でわずかな控除を受けられるのみの生命保険料*についても、法人では法人契約で加入した保険における保険料の一部を経費にできます。

*掛け捨て保険など、一部の生命保険に限られます。

4.配偶者控除・扶養者控除を受けられる可能性がある

経営者も給与所得者なので、家族を従事者としていて、その給与が一定以下の金額であれば、配偶者控除や配偶者特別控除*を受けられる可能性があり、所得税の節税となります。

*平成30年(2018年)の改正で、納税者本人の所得が1,000万円以下の場合への適用は廃止されています。

メリット③:消費税の納付が最大2年免除される

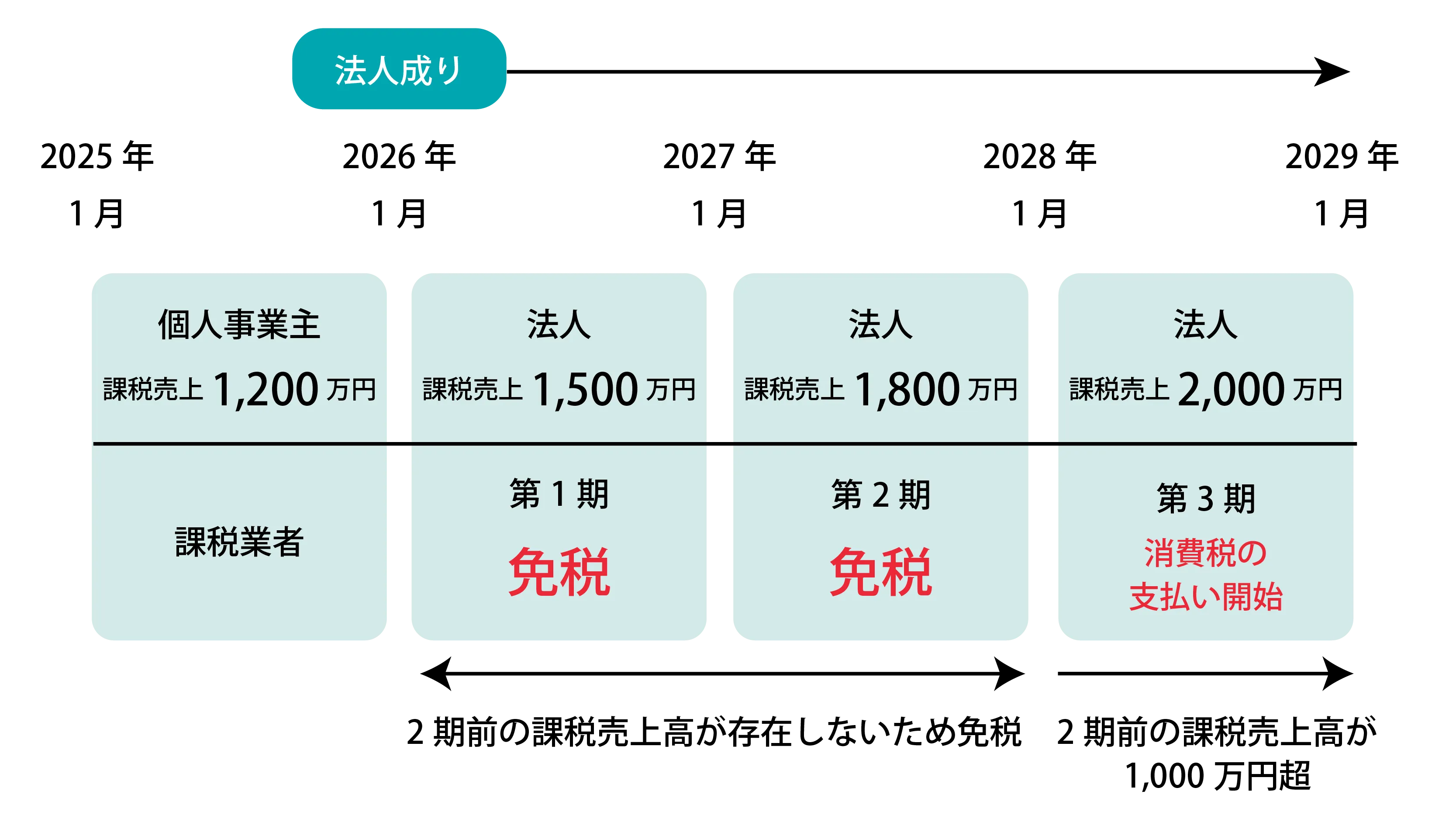

個人事業主も法人も、基準期間(個人事業主は2年前、法人は2年前の事業年度)の年間課税売上高が1,000万円を超える、または1年前の前半6ヶ月の課税売上高が1,000万円を超える場合には、消費税の支払い義務が生じます。

しかし個人事業主が法人成りすると、法人としては2年前の課税売上が存在しないため、簡易課税制度によって原則設立した年(1期目)と翌年(2期目)の納税が免除されます。

ただしこれには適用条件があり、対象は資本金1,000万円未満で設立した新設法人に限られます。また1期目と2期目では適用条件が異なり、2期目は資本金に加えてさらなる条件が付加されます。2期目は以下の条件を併せて満たす場合に適用となり、最大で2年間消費税の納税が免除されます。

【適用条件】

- 2期目の期首時点で資本金の判定が行われるため、この時点でも資本金が1,000万円未満であること

- 特定期間(設立初年度の前半6か月)の課税売上高もしくは給与等の支払総額のいずれかが1000万円以下であること

参考:国税庁「基準期間がない法人の納税義務の免除の特例」

[資本金の額が1,000万円未満の会社の場合]

メリット④:赤字を10年間繰り越せる

赤字(欠損金)が出た場合も、法人の方が優遇されます。赤字は翌年以降に繰越し、翌年以降の黒字(事業所得)と相殺できますが、その繰越期限が個人事業主が3年であるのに対し、法人は10年の期間が設けられています。このルールは国税と地方税に適用され、欠損金を充当できる期間が長いので、大きな節税効果を生みます。

メリット⑤:有限責任になる

事業で負債が発生した際、個人事業主は個人資産から返済を行う無限責任であるのに対し、法人は出資金に応じて責任を負う有限責任のため、出資額を限度に債務を負う形になります。個人の部分で負債を抱える必要がないのは、大きなメリットです。

メリット⑥:決算月を自由に決められる

個人事業主の決算月は12月と定められており、決算月を自由に選ぶことはできません。また確定申告も3月15日が期限となっており、限られた時間の中で確定申告の準備をしなければなりません。しかし法人は決算月を任意で選ぶことが可能です。繁忙期を避けて決算の手続きを整えることができるので、事業に専念できるメリットがあります。

法人化するデメリット

デメリット①:法人化にあたり費用がかかる

開業届を提出するだけで事業を開始できる個人事業主は、スタート時に特別な費用を必要としませんが、法人の場合は定款認証や法人登記の費用、資本金など、会社設立にあたっての費用がかかります。その費用は株式会社なら約22~24万円、合同会社なら約10万円といわれています。

デメリット②:赤字でも税金の支払いがある

個人事業主は事業が赤字の場合、所得税も住民税も支払う必要はありません。しかし法人は、たとえ赤字を出したとしても法人住民税の均等割については納める義務があります。 法人住民税には均等割と法人税割があり、均等割は資本金や従業員数によって金額が決められる税金です。会社が存在する限り所在地の自治体に支払うもので、赤字収支であっても支払わなくてはなりません。

デメリット③:申告書作成や事務作業が複雑になる

法人になると法人税申告書や決算書の作成、社会保険の手続きなど、個人事業主時代にはなかった事務作業が増えます。さらにインボイス制度の開始で会計ソフトへの記帳が複雑になり、経理業務は以前にもまして煩雑化する傾向にあります。

予想以上に負担の大きい事務作業を士業に依頼する経営者も多く、こうした依頼にコストがかかることもデメリットの一面といえます。

メリット?デメリット?社会保険の加入は表裏一体

法人成りすると従業員の人数に関係なく必須となるのが、健康保険や厚生年金といった社会保険への加入です。社会保険料は会社と本人が折半するのが定めで、会社が負担する割合は給与の約15%になります。

社会保険は個人事業主が加入する国民健康保険よりも保険料が高いものの、将来的に受け取れる年金額が多い他、遺族年金や障害年金の適用もあって、保障が手厚くなっています。また社会保険に加入することは、福利厚生が充実していることのアピールともなるため、人材確保の面で良い影響をもたらします。

社会保険の加入は保険料にかかるコストの負担が大きいことはデメリットですが、メリットもあるといえます。

法人化した方の声

リラクゼーションサロンracuuuたまプラーザ 経営

橋本 由起子 様

2016年にリラクゼーションサロンracuuuたまプラーザを開業。当初は個人事業主として起業しましたが、2022年10月に法人化し、現在に至っています。

法人化して大きかったのは、やはり税制面での優遇。それともう一つ、給与という形で使えるお金が明確になったことも良かったですね。

サロンの運営にあたっては施術者へ支払う費用なども残しておく必要があるため、個人事業主の時は結局いくら使えるのか把握できず、自分ではあまり使えませんでした。役員報酬が決まっている法人にしてお財布を法人と個人で分けたことで、使えるお金が把握できるようになり、気持ちが楽になりました。

法人化すると、いろいろな「学び」がありますね。

詳しくみる

法人化の必要がないケースも!法人化して後悔しないための対策

2023年10月に導入されたインボイス制度により、仕入れなどに係った消費税の控除(仕入税額控除)を受けるには、適格請求書発行事業者が発行したインボイス(適格証明書)が必要となりました。

個人事業主であれ法人であれ、一定の条件を満たし消費税の納税を免除される事業者は免税事業者にあたります。免税事業者である場合は、このインボイス制度が及ぼす影響について留意しておく必要があります。

インボイス制度では適格請求書発行事業者を課税事業者に限っており、免税事業者はインボイスを発行することができません。そのため免税事業者との取引では買い手側が仕入税額控除を受けられず、消費税額を負担することになります。そうした背景から免税事業者は取引を避けられたり、値引き交渉をされたりといった不利益を被る可能性があります。また状況によっては課税事業者への任意変更の検討が必要となることも影響として考えられます。

課税事業者となれば消費税の納税義務とそれに関連した煩雑な業務が発生し、法人化のメリットとして挙げた最大2年の納税免除も受けられなくなります。課税事業者への変更は、事業の状況と変更がもたらすマイナス面の双方を熟慮して、慎重に判断することが肝要です。

節税対策ができたり、社会的な信用が上がって資金調達がしやすくなるなど、法人化には様々なメリットがあり、ある程度の収入や事業規模になったら法人化をすることは賢明です。しかし、法人化するか否かは多角的な視点で判断するべきで、中には法人化の必要がないケースもあります。

ケース1.手続きや事務作業を煩雑にしたくない場合

法人化すると決算書の作成や社会保険の手続きなど、個人事業主の時にはなかった煩雑な事務作業が増えます。こうした事務作業の時間を本業に充てたいと考える経営者もいらっしゃいます。法人化メリットと事務負担を天秤にかけて事務負担の方が重いようならば、あえて法人化する必要はありません。

ケース2.事業の成長が望めない場合

所得や利益が多ければ法人化のメリットもありますが、事業の成長が順調でない場合には、法人化に意味はありません。法人は赤字でも法人住民税の均等割を納税しなくてはなりませんし、売上が落ちた際には個人事業主であった方が税負担が軽い場合もあります。また、社会保険料の負担を考えても、将来的にも業績アップが望めないようなら、法人化は避けた方が賢明です。

ケース3.事業拡大の予定がない場合

事業を拡大する予定がない個人事業主も、法人化の必要がないケースです。一般消費者がメイン顧客であったり、現状の事業規模に満足しているのであれば、法人化しなくても問題はありません。

事業拡大のために社会的信用を高めたり、スムーズな資金調達を図ることは、法人化の大きな目的の一つですが、そうしたメリットを前提として求めていないなら、個人事業主の形を継続すれば良いでしょう。