会社設立時に失敗しない資本金の決め方

資本金が節税や融資に関係する!?適切な金額を設定しよう。

会社設立時には資本金をいくらに設定すべきか悩みますね。ここでは、節税や融資を見据えた資本金の設定方法や金額算出の方法などを解説します。

目次

1.1円起業は取引や融資に影響する!?

資本金とは、事業を始めるにあたり株主が出資するお金のことです。資本金は事業を始める際に必要な開業資金や運転資金になります。つまり、会社の規模や体力を表すものであり、金額が大きいほど安定した経営をしていて安心して取引できるという印象を与えることができます。

平成18年に施行された会社法により、最低資本金規制が撤廃され株式会社が資本金1円から設立できるようになりました。しかし、資本金が少ないとさまざまなデメリットもあります。

デメリット1.取引を断られる可能性がある

取引先は契約前に財務面に問題がないか審査することがあります。特に個人事業者と取引しないスタンスの企業などは、資本金の額で会社の信用を判断する場合があります。資本金の額は、会社の登記簿謄本に記載されるため誰でも調べることができます。あまりに少額だと倒産の可能性があると判断され、取引を断られることもあります。

デメリット2.融資が受けにくい

金融機関も取引先と同様に、資本金を重視します。 特に創業間もない会社の場合、融資額の上限は資本金の2倍程度と制限している金融機関もあります。また、創業時にもっとも利用されることの多い日本政策金融公庫の「新創業融資」では、創業資金総額の10分の1以上の自己資金を確認できることが要件として定められています。資金調達を考えている場合にも、資本金の額は重要になります。

デメリット3.開業後すぐに債務超過になる

債務超過とは、負債の総額が資産の総額を超える状態のことで、会社にとっては倒産する可能性の高い危機的状況です。1円で開業した場合、会社が開業準備のために1円以上を支払えば、すぐに債務超過になります。通常このような場合、社長や役員が会社にお金を貸すことで倒産することはありませんが、健全な財務状態とは言えません。 財務状態が健全ではない会社と積極的に取引したい企業や銀行はないでしょう。

2.資本金はいくら必要?金額算出の仕方

では、資本金の金額はどのように決めればいいのでしょうか。

ポイントとなるのは、事業を行うためにどのくらいの資金が必要かということです。何にお金が必要になるか洗い出してみましょう。

- 地代家賃(事務所・店舗)

- 敷金や仲介手数料、保証金、毎月の家賃など

- 設備資

- PC、複合機、オフィス家具など

- 仕入高

- 商品をつくるために必要な仕入。飲食店なら食材、ウェブ業界なら画像など

- 水道光熱費

- 月々の電気代・水道代・ガス代など

- 通信費

- インターネット利用料、電話代、サーバー代など

- 人件費

- 給与、社会保険料、労働保険料、福利厚生費など

一般的には上記の3ヶ月〜半年分くらいの金額を資本金として設定する会社が多いようです。会社を設立した月から順調に売上が上がれば良いのですが、軌道に乗るまでは支出が収入を上回る月が続くかもしれません。仮に売上が上がったとしても、入金まで時間がかかる場合もあるでしょう。このような場合にも資本金があれば、資金ショートさせずに運転資金を賄うことができます。

3.資本金が節税になるって本当!?

開業後に必要な金額を算出した結果1,000万円以上の資本金が必要になったとしましょう。しかし、資本金を1,000万円以上に設定したことで税金を多く納めなくてはならない場合があります。

※ 許認可が必要な業種は資本金の最低金額が決まっていることもあり、1,000万円以上の資本金を設定しなければならない場合があります。

資本金1,000万円未満なら免税事業者になる

会社設立から1年間は「免税事業者」となり消費税が免除になります。そのため初年度は消費税を支払う必要がありません。しかし、資本金が1,000万円以上の場合は、消費税の「課税事業者」となり消費税が発生します。資本金を高く設定したために、納めなくてもよかった税金を納めることになりますので注意しましょう。

法人を設立すると、法人住民税も発生します。法人住民税は売上に関わらず赤字であっても必ず徴収される税金で、「法人税割」と「均等割」によって構成されます。法人税割は、所得から算出された法人税額に地方自治体によって異なる税率をかけて算出されます。均等割は、法人都道府県民税の場合は資本金の額、法人市町村民税の場合は資本金と従業員数で決まります。例えば、東京23区以外の自治体に所在する事業所の場合、仮に従業員数が5名としても、資本金が1,000万円未満だと7万円に抑えられるのに対して、1,000万円を超えると、18万円かかります。

開業して軌道に乗るまでの数年間は、売上も不安定な時期が続きます。無理なく事業を存続させるためにも、適正な額の資本金を設定しましょう。

4.資本金を増資したくなったら?

事業の拡大とともに、資本金を増額したくなることもあるでしょう。その時は、新株を発行することで資本金を増やす「増資」という方法があります。 増資の方法としては、下記の3種類があります。

増資の仕方

- 公募増資

- 公募増資は、一般の投資家から出資を募る方法です。公募価格は通常、時価によりも少し安い価格になるため、時価より有利な価格で発行する場合には、既存株主の利益を損なわないよう、株主総会で特別決議を経なければなりません。

- 株主割当増資

- 既存の株主に新たな株式を買ってもらう方法です。自分の保有する割合に応じて新たな株を取得できますが、強制することはできないため新しい株を買ってもらえない可能性もあります。

- 第三者割当増資

- 親会社や特定の第三者に株を買ってもらう方法です。時価より有利な価格で発行する場合には、既存株主の利益を損なわないよう、株主総会で特別決議を経なければなりません。

増資のメリット・デメリット

資本金が増えることで、会社の信用度が上がったり、新たな支援者が増えたりというメリットがあります。一方で、増資をすると発行済み株式数が増えるため1株あたりの利益が下がり、既存の株主に不利益が生じることもあるというデメリットもあります。 さらに、株主が増えることで「持株比率」にも影響があります。経営者の持株比率が下がると、他の株主の意向で代表取締役を解任することもできますので慎重に行うようにしましょう。

5. 創業期は相談できる税理士を見つけておこう!

資本金の金額次第で、取引や税金に影響が出ることを説明しました。

開業すると、細かな経理業務が日常的に発生します。領収書の勘定科目はどうすれば良いのか?税務署から届く書類に何を書けば良いのか?給与計算はどうすれば良いのか?など、本業に追われながらも資金に余裕がない中で対応しなければなりません。

創業期こそ本業に集中して、経理作業などの外部に依頼できることはプロにお任せしてしまいましょう。

特徴1

対面なし、丸投げOK、全国対応!月額22,500円からの会計サービス「ジョブルポ」

ジョブルポは、インターネット上で経理支援と財務支援を提供するサービスです。 税理士とのやり取りもインターネット上で行うため、対面での打ち合わせの必要がなく、全国の企業様にご利用いただけます。 記帳、決算申告、年3回の相談に加えて、会計ソフトの利用も込みで22,500円〜という低価格も魅力です。 経理を丸投げしたい企業様や、顧問料を抑えたい企業様に人気のサービスです。

※ 決算・申告および相談は、ジョブルポと契約した税理士により提供されます。

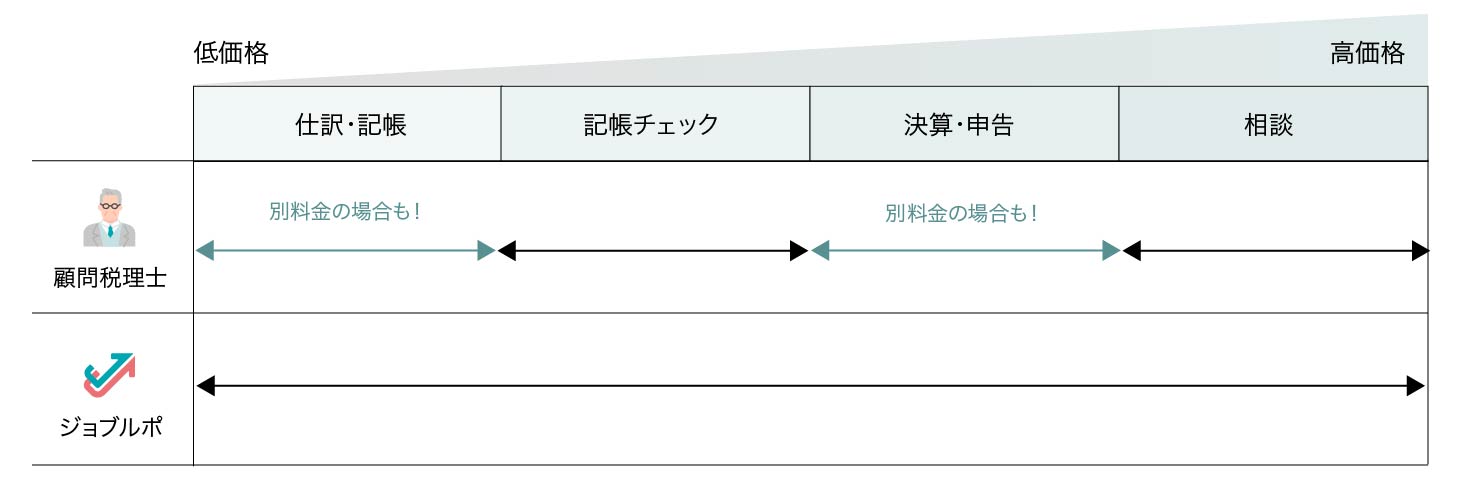

税理士と顧問契約することで得られる便益 ≒ ジョブルポの会計サービス

税理士報酬 > ジョブルポの価格

特徴2

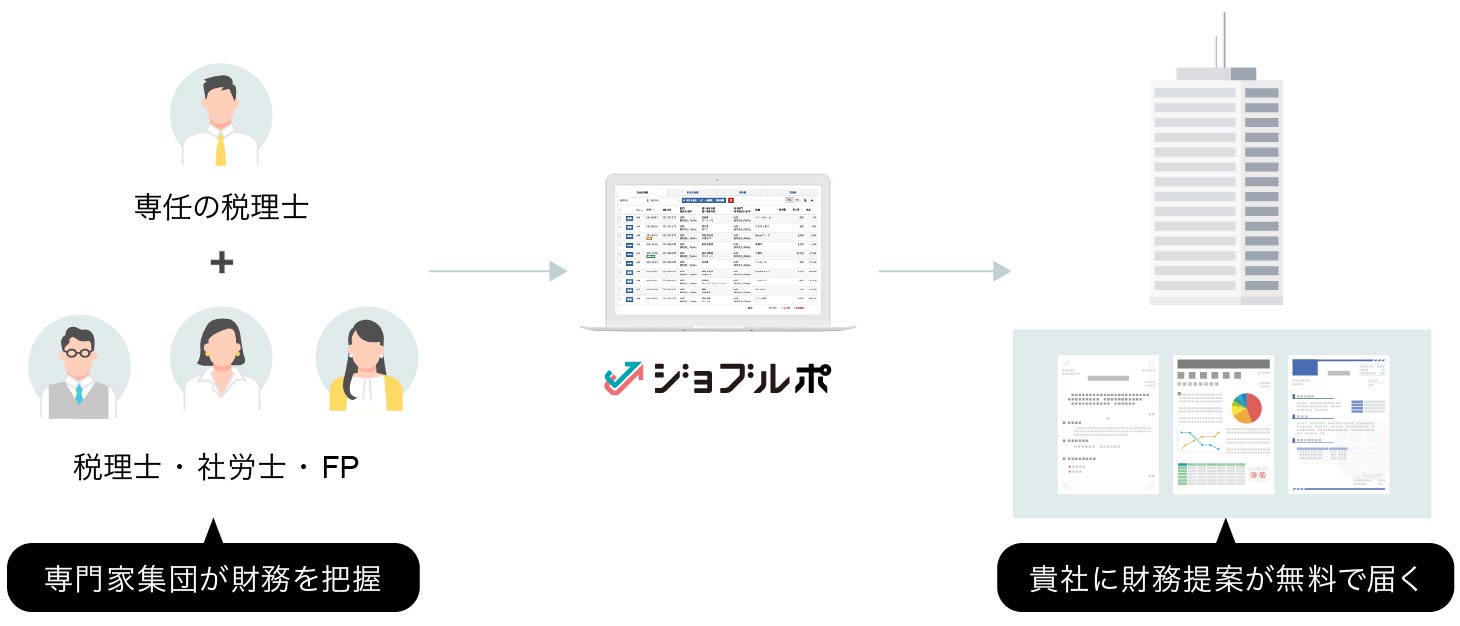

税理士から財務面の提案が無料で届く

ジョブルポを利用すると、税理士から節税や融資に関する提案が届きます。その中で、実施したい提案があれば、そのまま税理士に依頼できます。 複数の税理士が貴社に必要と思われる提案をしますので、不必要なものは無視すれば良いだけ。税理士とは常にドライな関係で関わることができます。

※ 税理士が必要と判断した場合のみ提案が届きます。定期的に全ての企業様に届くわけではございませんのでご了承ください。

特徴3

得意な業種・分野をもつ税理士集団が幅広く対応

ジョブルポには複数の税理士がいて、それぞれに強みを持ちます。 決算申告は貴社専任の税理士が行いますが、事業承継、節税、融資などは最適な税理士に相談することができます。 専任の税理士が対応してくれる税理士事務所の強みと、複数の税理士の知見が得られる税理士法人の強みを併せ持つサービスです。 創業期の経営者には心強い存在ですね。

複数の税理士の知見が得られる税理士法人の強みを併せ持つサービスです。オプションで依頼できる財務支援

| 補助金 / 助成金の相談 | 経費削減 |

| 創業支援 | 事業継承 / 相続 など |